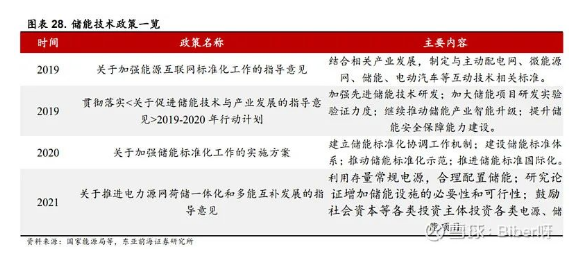

一、磷化工产业链概览

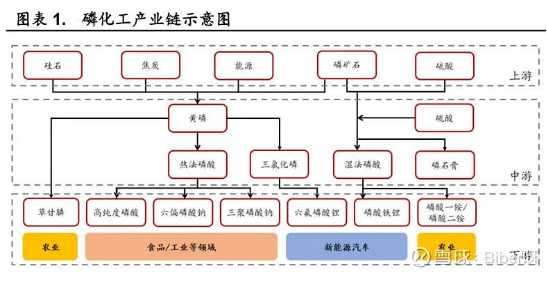

磷与日常生活密切相关,传统磷化工产品主要用于农业领域。从产业链来看,磷化工产业链的上游起始于磷矿石,通过硫酸浸泡(湿法)、加热(热法)等方式可制得中游产品磷酸以及黄磷等。

这些产品最终将被制成磷酸一铵、磷酸二铵、草甘膦、磷酸铁锂等产品,分别应用于农业、工业等领域。其中磷化工产业链最大的下游领域为农业,据百川盈孚数据显示,目前用于制作磷肥(主要为磷酸一铵和磷酸二铵)的磷矿石占比约70.5%。

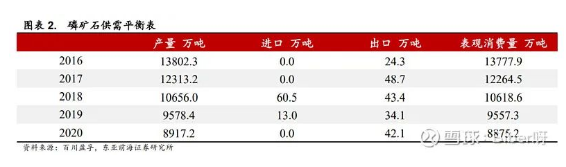

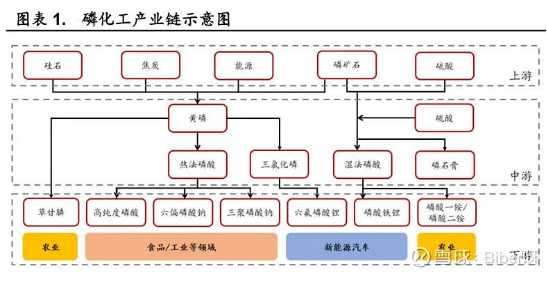

磷矿石为磷化工产业链的源头,其生产受政策严格控制,产量逐年下降。磷化工产业链各下游产品中所包含的磷元素主要来自于磷矿石。由于我国磷矿石长期以来存在着过度开采以及环境污染等问题,近年来政策对磷矿石的管制逐渐趋严,磷矿石在 2020 年的产量约为 8917.2 万吨,表观消费量约为 8875.2 万。与 2016 年相比,产量下降 35.4%,表观消费量下降 35.6%。

磷酸一铵(MAP)以及磷酸二铵(DAP)是传统磷化工最大的下游产品,市场规模整体收缩。用于生产 MAP 以及 DAP 的磷矿石占比分别约 35.5%以及 35.0%。近年来随着我国政策不断强调减肥增效,我国化肥产品的产量和消费量有了明显的下滑,2020 年我国 MAP 和 DAP 的产量分别为 1981.0 万吨以及 2529.0 万吨,表观消费量分别为 983.6 万吨以及 833.2 万 吨。与 2016 年相比产量分别下降了47.3%和 23.4%;表观消费量分别下降了 53.9%和 27.6%。

磷酸铁锂属于磷酸盐的一种,是目前磷化工产业链中景气度最高的细分品类。在全球碳中和政策的持续推动下,新能源汽车对传统燃油车的替代趋势愈发明显,而受益于新能源汽车产销的高速增长,磷酸铁锂动力电池正在逐步放量。截至 2020 年,磷酸铁锂产量以及表观消费量分别约为 13.31 万吨以及 13.28 万吨,2016 年以来 CAGR 分别约为 14.5%以及 12.9%,在磷化工产业链主要产品中增长最快。

二、磷酸铁锂打开磷化工成长空间

1、磷酸铁锂需求提升

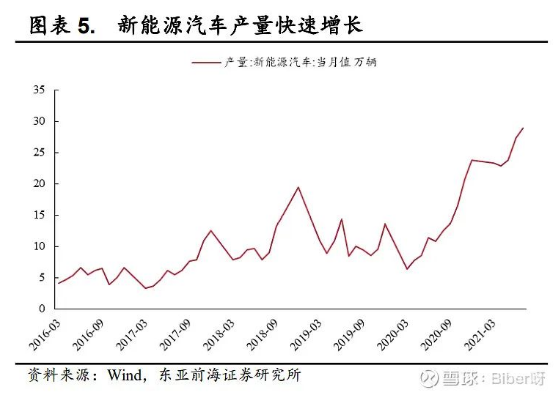

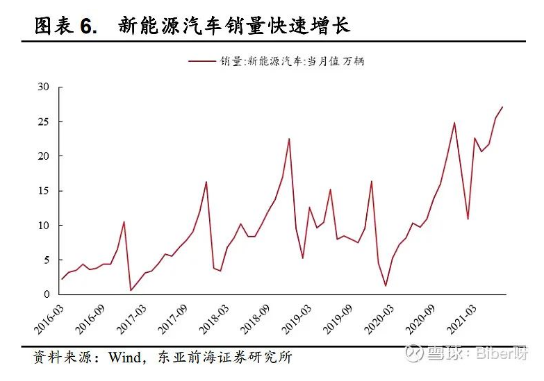

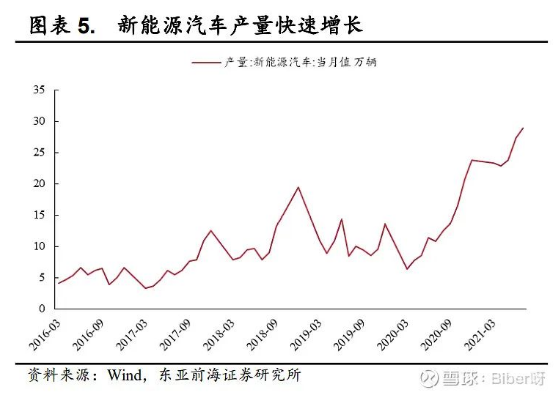

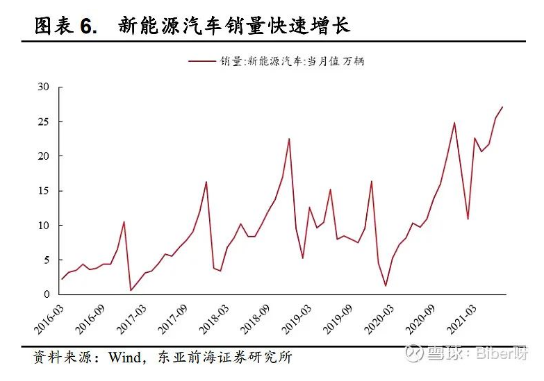

推广政策持续发力,新能源汽车行业蓬勃发展。我国新能源汽车的推广政策不断发力。2020 年 11 月国务院在《新能源汽车产业发展规划(2021—2035 年)》中指出,到 2025 年新能源车渗透率应达 20%,同时在 2021 年 6 月发改委指出未来公共机构新增及更换汽车中新能源车的占比不应低于 30%。受益于我国新能源汽车的持续助推,目前国内新能源汽车行业正在高速发展,从产量来看,2021 年 7 月我国新能源汽车产量约为 28.9 万辆,较 2020 年同期提升约 167.6%;从销量来看,2021 年 7 月我国新能源汽车销量同比提升约 176.5%。

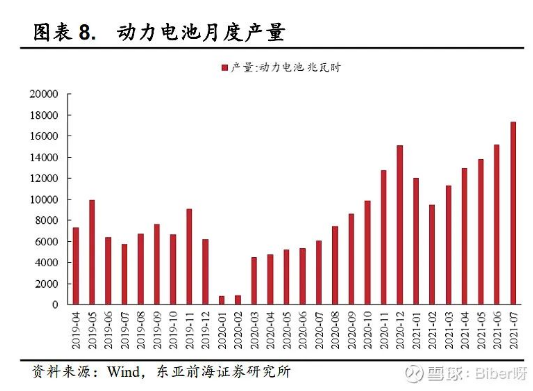

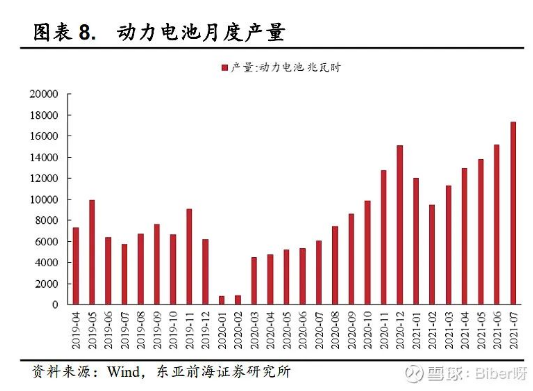

新能源汽车的高速发展下,动力电池产量快速提高。截至 2021 年 7 月,我国动力电池产量累计达 92.1GWH,已经超过了 2020 年全年 83.4GWH 的产量。伴随着新能源汽车的进一步推广,动力电池产量有望进一步提高。

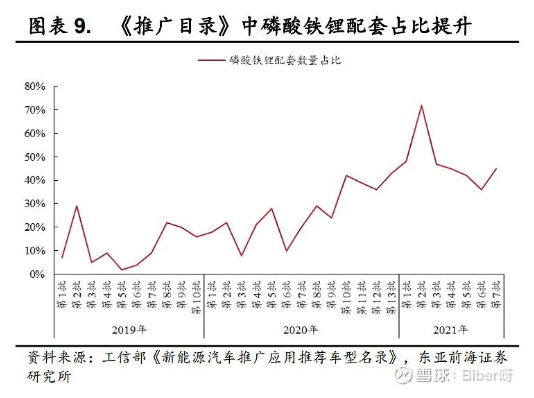

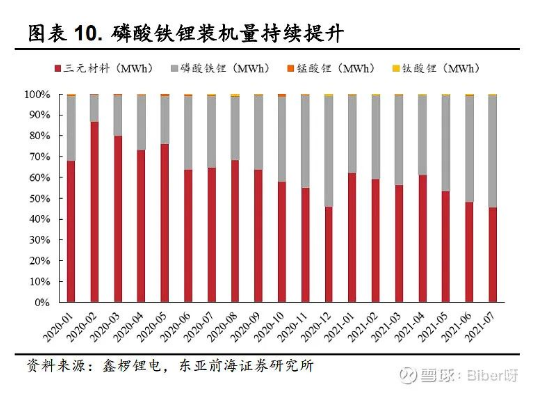

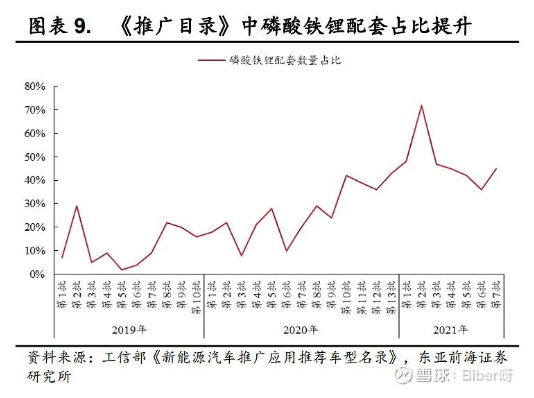

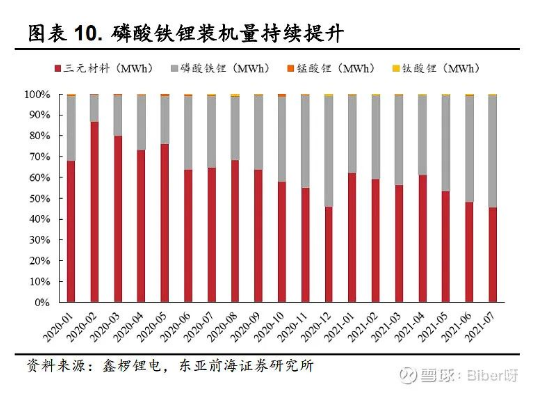

成本优势推动磷酸铁锂装量逐步提升。磷酸铁锂电池较三元电池而言成本较低,因此面对新能源汽车行业补贴退坡以及下游电池厂降本的压力,磷酸铁锂电池装机量逐步回暖。磷酸铁锂电池的配套量占比从 2019 年第 1 批《推荐目录》的 7%提升至 2021 年第 5 批的 42%,提升了 35pcts;装机占比从 2020 年 2 月的 13%提升至 2021 年 5 月的 46%,提升了 33pcts。

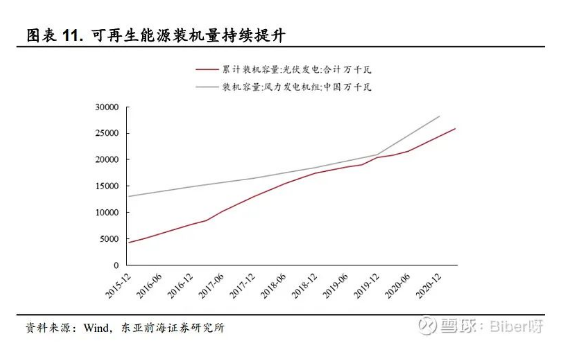

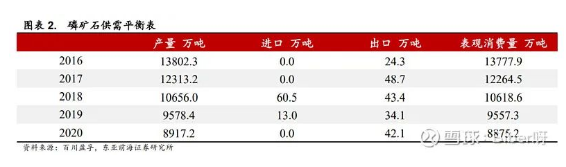

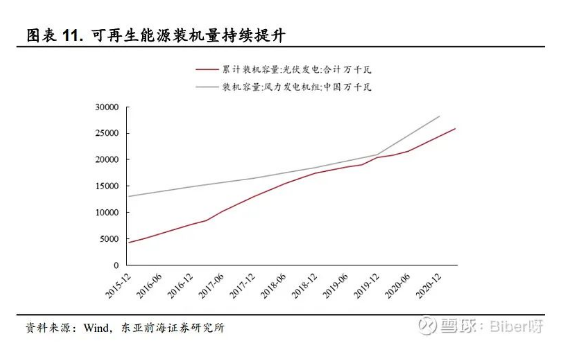

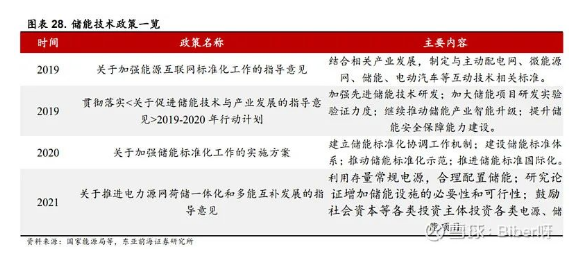

储能需求提升,进一步推动磷酸铁锂需求增长。一方面,近年来我国新能源发电水平持续提高。从我国光伏以及风力发电机组的装机量来看,2021Q1 我国光伏发电的装机容量约为 2.59 亿千瓦,2020 年我国风力发电的装机容量约为 2.8 亿千瓦,分别较 2015 年底的水平提高了 498.7%以及 115.2%。另一方面,新能源发电如风力、光伏等具备不稳定性,随着光伏等可再生能源在总发电量中的比重日益提升,储能设备需求将持续放量。

2、引领磷化工产业方向

磷酸铁锂需求的增长将带动磷矿石需求的增长。据百川盈孚数据显示, 截至 2021 年 6 月,中国磷酸铁锂表观消费量为 15.15 万吨,其中动力电池约 84%、储能领域约 16%。假设 2021 年全年是上半年的 2 倍;未来 10 年动力电池领域的磷酸铁锂增长速度和新能源汽车增长速度同步;储能领域的磷酸铁锂增长速度和新能源发电量增长速度同步。预计到 2030 年国内磷酸铁锂需求量为 221.4 万吨,对应磷矿(折纯,即P2O5=100%)124.4 万吨,折算成 30%含量的磷矿,则需要 414.6 万吨。如果新能源汽车和储能加速发展,磷酸铁锂需求增长速度有望加快,提前达到 200 万吨的需求量。同时,2020 年磷酸铁锂产能为 34.70 万吨,还有较大的增长空间。

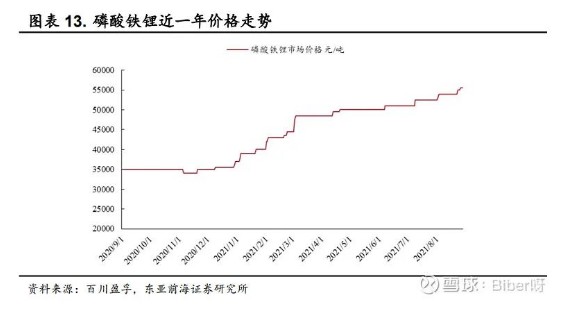

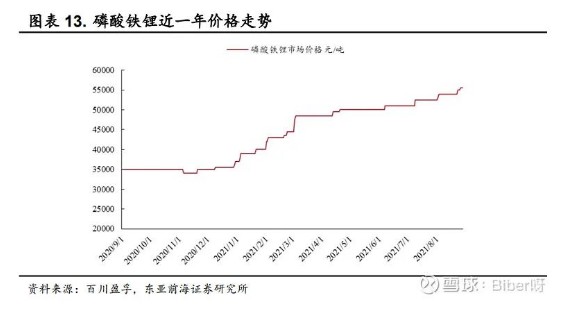

磷酸铁锂的发展,将为磷化工产业打开近千亿的市场空间。磷酸铁锂的价格较高,按照当前 55000 元/吨的市场价格计算,市场需求超 200 万吨 时,市场空间将达 1200 多亿元。而现有磷化工领域比重最大的磷酸一铵和磷酸二铵市场空间不足 800 亿元。因此,磷酸铁锂的发展,将会给磷化工产业增加一倍以上的市场空间。

三、传统磷化工企业向磷酸铁锂延伸

1、磷矿稀缺,传统磷化工有先天优势

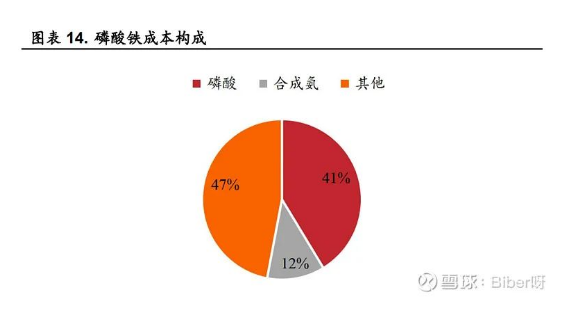

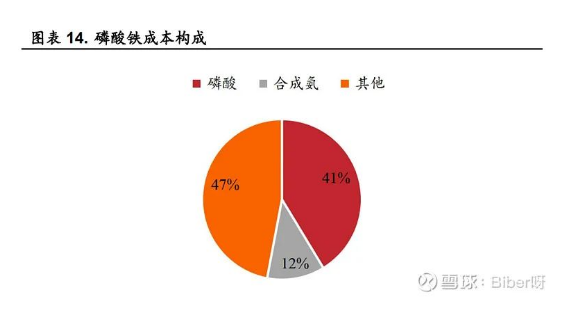

磷矿资源是发展磷酸铁锂的必要条件。磷源成本在磷酸铁总生产成本中的占比较高。以 2021 年 8 月 27 日价格数据来看,磷酸成本在磷酸铁总成本中的比重约为 41%,如果加上合成氨,成本占比则超 53%。磷酸铁生产中所使用的磷酸(或磷酸一铵)中的磷元素均来自于产业链最上游的磷矿石,因此磷矿资源是目前发展磷酸铁锂必备的资源之一。

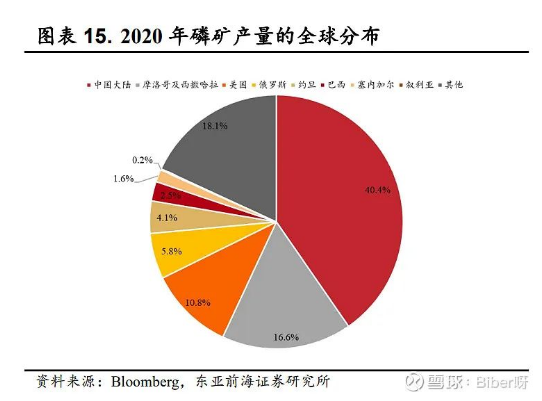

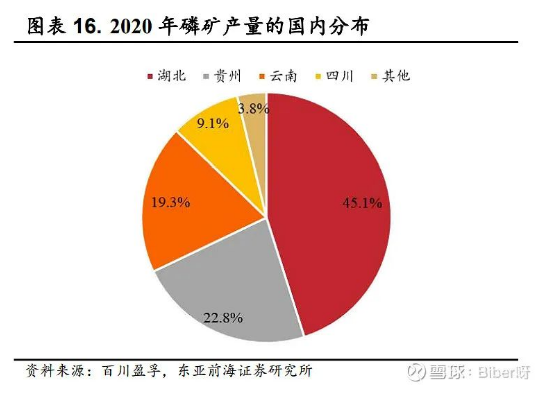

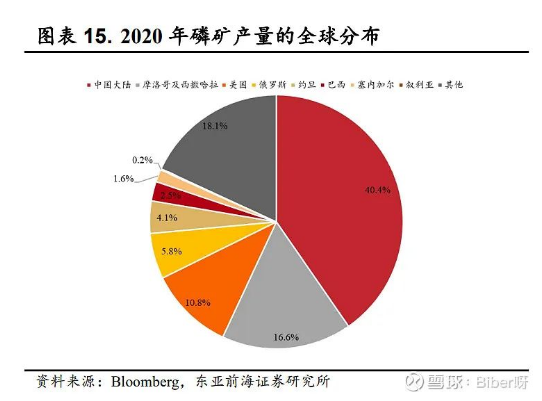

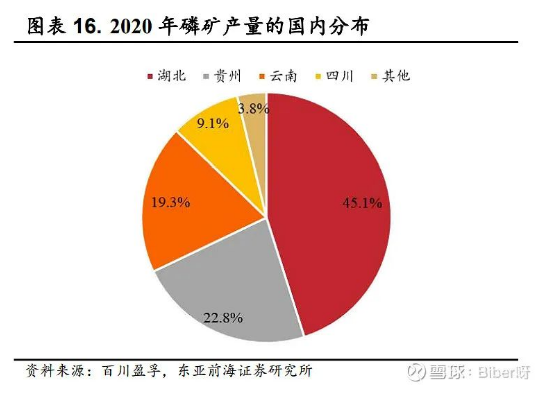

我国是全球第一大磷矿生产国,主要集中在云贵川鄂四个省份。从国际情况来看,我国磷矿石储能占全球的 5%,产量占全球的 40%,目前是全球磷矿石第一大生产国。从国内情况来看,湖北省是我国磷矿石产量第一大省,其产量在 2020 年约占我国总产量的 45.1%,其次是贵州、云南以及四川等地,占比分别为22.8%、19.3%和 9.1%。

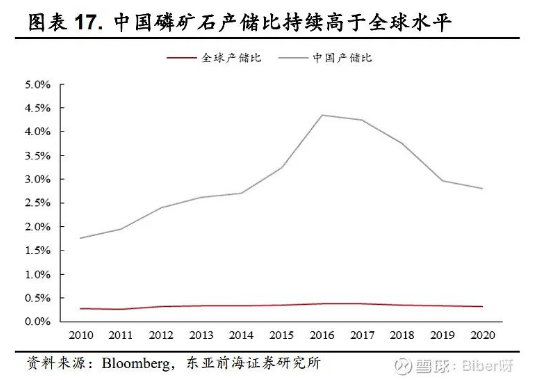

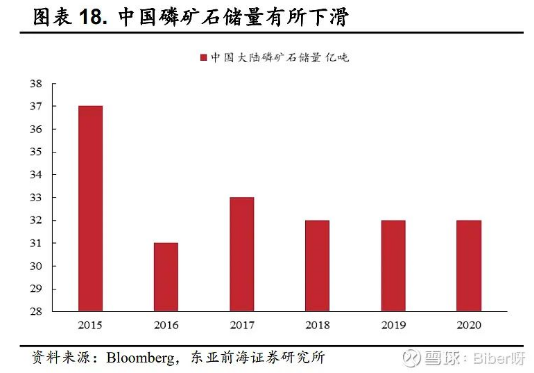

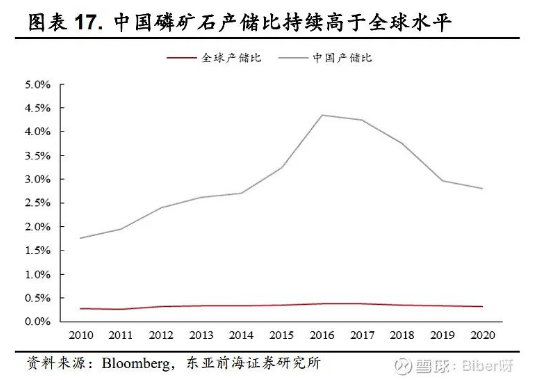

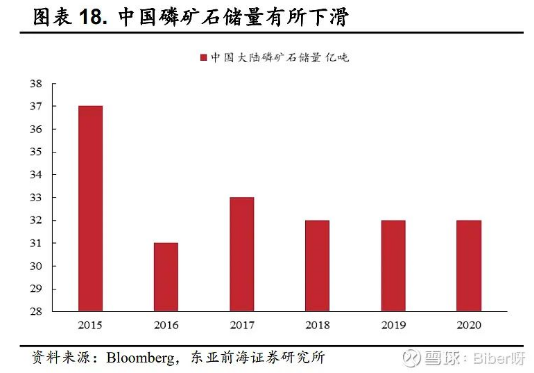

磷矿石资源缩减,磷矿石已成为稀缺资源。我国磷矿石的产储比持续高于全球平均水平。2020 年我国磷矿石的产储比约为 2.81%,尽管较前 2016 年的 4.35%有所下滑,但相比于全球 0.31%的平均水平而言仍处于高位。而较高的产储比也带来了我国磷矿储量持续下滑的问题。2020 年我国磷矿储量约为 32 亿吨,较 2015 年水平下滑约 13.5%。磷矿石目前已成为我国的稀缺资源之一。

政策严控,磷矿石产能易减难增。2016 年我国自然资源部首次将磷矿石列入我国战略性矿产名录。在随后的几年中,我国中央部门以及其他磷矿石主产区地方政府也陆续出台文件,对磷矿石的开采和生产做出限制。未来中小磷矿石产能将持续退出,磷矿石资源审批也愈发困难,磷矿产能或将持续收紧。

当前磷矿石市场已出现供不应求。由于政策管控力度的逐步加大,我国磷矿产量逐年下滑,库存也呈现出逐步下降的趋势,截至 2021 年 7 月底, 我国的磷矿石库存水平约为 186 万吨,较去年同期水平下滑约 42.6%,和 2016 年相比下降了约80%,磷矿石供给明显不足。在供给下滑的带动下,磷矿石价格近期持续提升,截至 2021 年 8 月 27 日,我国磷矿石价格约 537 元/吨,同比提高约 43.97%,行业景气度明显提升。

稳定的磷矿石供应已成为磷酸铁锂投资的重要前提,传统磷化工企业具备优势。随着环境政策的进一步收紧,磷矿石产量难以增加。因此,如果没有稳定的磷矿石资源供给渠道,磷酸铁锂稳定生产将会面临重大挑战。目前传统磷化工龙头企业大多具备自身的磷矿石资源储备或者具备较为稳定的磷矿石采购渠道,可以为磷酸铁锂的生产提供稳定的磷矿石资源,在向磷酸铁锂产业延伸时具备先天优势。

2、路线相似,传统磷化工有技术优势

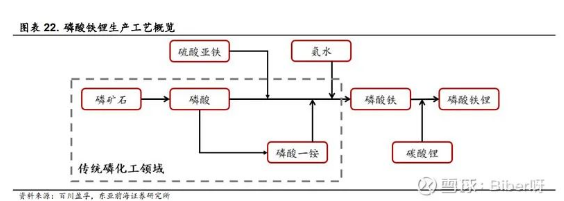

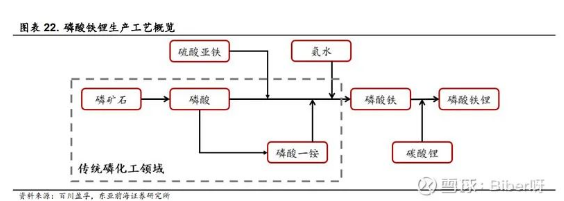

磷酸铁锂部分技术路线和传统磷化工技术路线相似。磷酸铁锂的生产包括磷矿石到磷酸,磷酸到磷酸铁、磷酸铁到磷酸铁锂三个环节。其中使用磷矿石生产磷酸与传统的磷化工技术路线完全相同;使用磷酸生产磷酸铁,或者用磷酸先生产磷酸一铵再生产磷酸铁,与传统磷化工技术路线存在一定的相似性。

传统磷化工企业向磷酸铁锂延伸不存在重大的技术难题。磷酸铁锂的生产工艺主要包括高温固相法以及水热合成法等。其中,高温固相法工艺简单,是目前最为成熟,也是应用最广的合成方法,为大多数磷酸铁锂生产企业所采用。

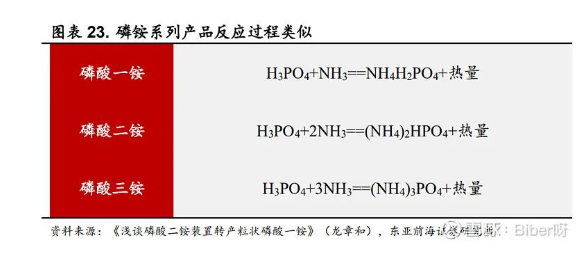

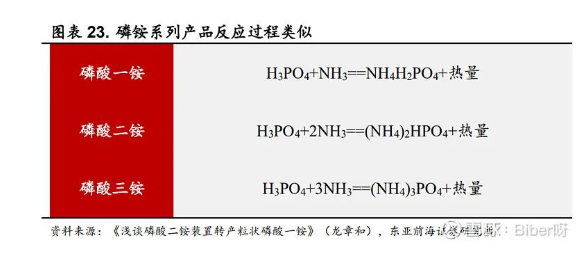

传统磷化工企业之间的工艺相似,有助于相互之间技术转化并向磷酸铁锂延伸。例如制作磷酸铁锂的工业级磷酸一铵和化肥级磷酸一铵的工艺类似,二者主要差别在其产品浓度,而在原材料使用上基本相同。另外,磷酸一铵以及磷酸二铵工艺也类似,磷铵的生产原理是磷酸中的氢离子和氨发生不同程度的反应,分别生成磷酸一铵、磷酸二铵以及磷酸三铵,三款产品在生产上的主要差异来自于对中和度的控制。因此传统磷肥企业在产品的转化上具备一定的可能性,未来均有望向磷酸铁锂进行延伸。

传统磷化工企业可以充分发挥技术优势。传统磷化工行业生产技术成熟,各家企业均已在磷化工领域深耕多年,一方面有着雄厚的技术沉淀, 另一方面其各产线均处于稳定运行状态,在对磷酸铁锂进行延伸时有望保持技术领先,在成本以及投产时间等方面有所受益。

3、共识达成,磷化工企业布局磷酸铁锂

传统磷化工企业对磷酸铁锂的布局,至少将在三个方面对其带来正面影响:1)业务协同性将有所提高;2)盈利能力提高;3)周期波动减弱。

因此,磷酸铁锂行业已迎来多家磷化工企业的布局。云天化正在进行磷酸铁锂的项目论证,兴发集团拟合作共建磷酸铁及磷酸铁锂中试生产线,新洋丰已开始 20 万吨磷酸铁及上游配套项目的投建,川恒集团以及川金诺也正在规划其磷酸铁锂项目。多数磷化工公司都具备其自有磷矿产能,在磷化工行业持续向磷酸铁锂延伸的背景下,未来其他具备磷矿优势的企业 亦或有望进行其磷酸铁锂的产品布局,从而实现产业协同,并减弱磷化工企业所固有的周期性。

四、磷酸铁锂推动磷化工景气提升

1、磷酸铁锂高成长,磷化工产业景气提升

政策支持下,新能源汽车未来十年将蓬勃发展,动力电池有望持续景气。

在光伏等新能源发电快速增长的推动下,储能需求有望保持长期增长。

磷酸铁锂在动力电池和储能电池高增长的推动下有望保持高增长,从而拉长磷化工产业的景气时间。传统的磷化工产业属于明显的周期性行业,产业景气度随着周期波动。布局磷酸铁锂业务后,有望在磷酸铁锂高增长的带动下,保持企业的业绩稳定,在一定程度上克服传统磷化工的周期波动问题,从而拉长行业的景气时间。

2、新能源材料高估值,提升磷化工产业估值

传统磷化工企业布局磷酸铁锂,切入新能源材料赛道后有望使其估值大幅提升。截至 2021 年 8 月 29 日,磷化工企业的估值中位数约为 20.6 倍, 而新能源材料企业的估值中位数约为 62.1 倍,两者存在较大的差异。在此情况下若传统磷化工企业顺利完成磷酸铁锂产业的布局,切入新能源材料赛道后,不仅能够增加企业的盈利能力,更加可以提高估值水平,获得资本市场更多认可。

五、受益公司

1、湖北宜化

公司主营化肥及氯碱产品的生产销售。其主要产品包括化肥、化工两大领域以及十多个细分品类,具备年产 156 万吨尿素、126 万吨磷酸二铵、84 万吨聚氯乙烯产能,以及季戊四醇、保险粉、火力发电等其他产品生产能力。

湖北宜化是国内具备磷矿石核心资源的企业之一。公司于 2011 年 12 月取得湖北省国土资源厅所颁发的江家墩矿区矿段采矿许可证,采矿面积约 1.1361 平方公里,年产能 30 万吨。同时公司目前正在推进江家墩东矿段的探转采工作,东矿段矿区面积约 7.57 平方公里,采矿权落地后公司将建设磷矿石产能 150 万吨。据公司探矿权评估报告数据披露,江家墩东矿区预期可利用磷矿石资源储量约为 1.04 亿吨,平均品位约为 23%。150 万吨磷矿石产能中将有 90 万吨产能为 26%品位的商品原矿,60 万吨产能为 16% 品位的入选原矿。依据可行性研究报告分析,公司原矿产能的建设期约为三年,并在 2022 年 7 月完成产能建设,矿山服务年限以 30 年计算,则公司 150 万吨产能的生产期为 2022 年 8 月-2052 年 7 月。

2、新洋丰

公司是国内磷复肥行业龙头企业之一。公司的生产基地遍布全国各地,包括湖北荆门、钟祥、宜昌、山东菏泽、四川雷波等。目前公司具备各类高浓度磷肥产能约 800 万吨,同时在一体化方面公司具备 320 万吨低品位磷矿洗选能力,以及硫酸产能 280 万吨、合成氨 15 万吨、硝酸 15 万吨。 公司控股股东在 2015 年做出承诺,将向上市公司进行矿业资产注入,2021 年 7 月公司发布关于拟收购雷波新洋丰矿业有限公司 100%股权的公告,收购完成后公司将新增磷矿产能 70 万吨。

3、兴发集团

兴发集团是国内磷化工行业龙头企业。公司的主营业务包括磷矿石、黄磷、磷肥、草甘膦等。公司多年来不断开拓精细化工领域,目前已具备食品级、牙膏级、医药级等各类产品 15 个系列 591 个品种,是全国精细磷产品类别最为广泛的企业之一。在一体化方面,公司目前具备磷矿石储量 4.46 亿吨,且拥有采矿权。同时,公司拥有水电站 32 座,总装机容量达 17.75 万千瓦,自有的矿石储备以及发电能力为公司在上游成本端带来了较大的优势。

4、云天化

云天化是我国最大的磷矿采选企业之一。公司主要业务为肥料及现代农业、磷矿采选、精细化工、商贸物流。2020 年,公司化肥总产能约 881 万吨,其中基础磷肥产能达 555 万吨,复合肥总产能达 126 万吨,氮肥产能达 200 万吨。磷矿石采选方面,公司具备原矿产能 1450 万吨,擦洗选矿产能 618 万吨,浮选产能 750 万吨