-

-

-

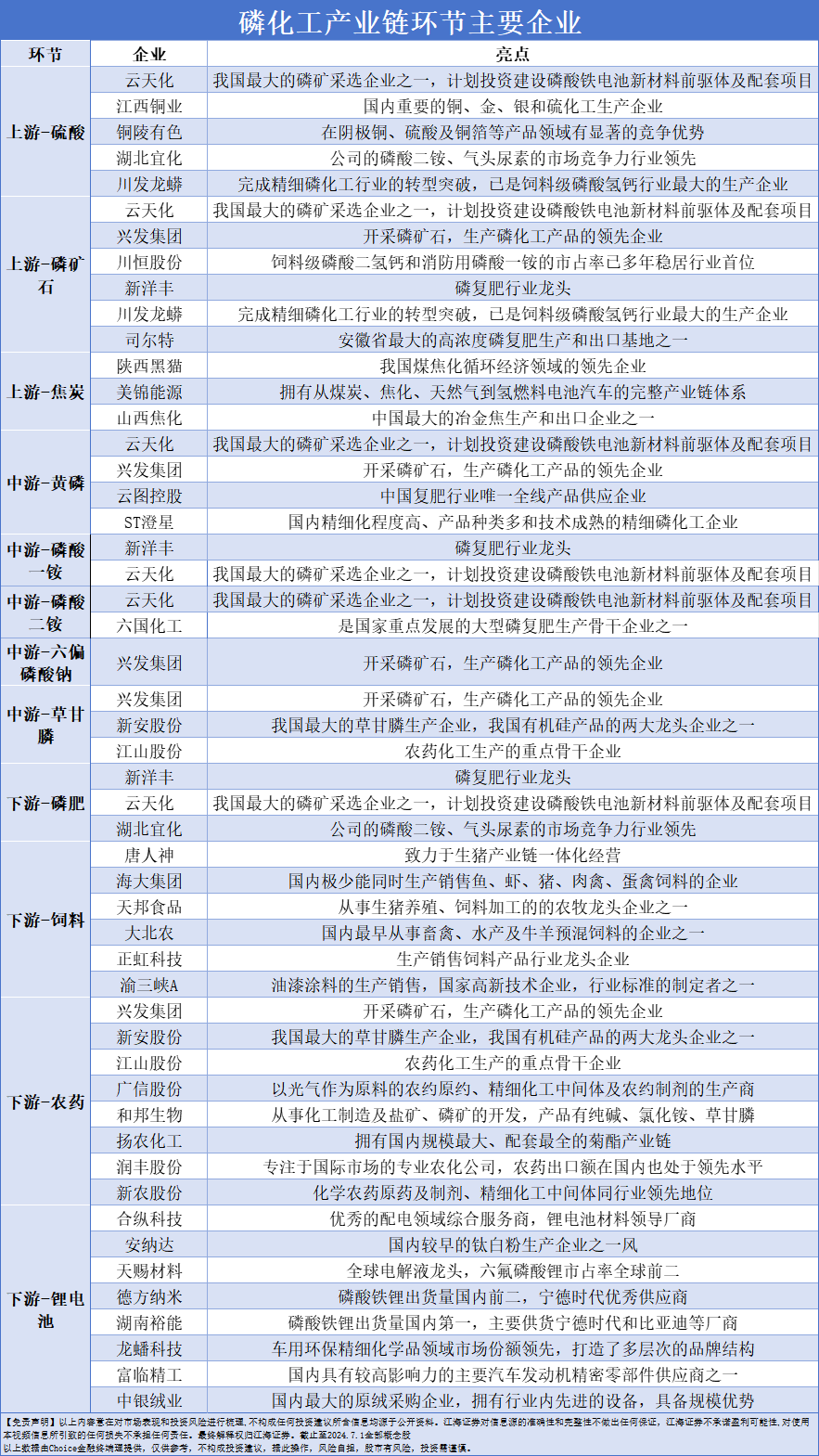

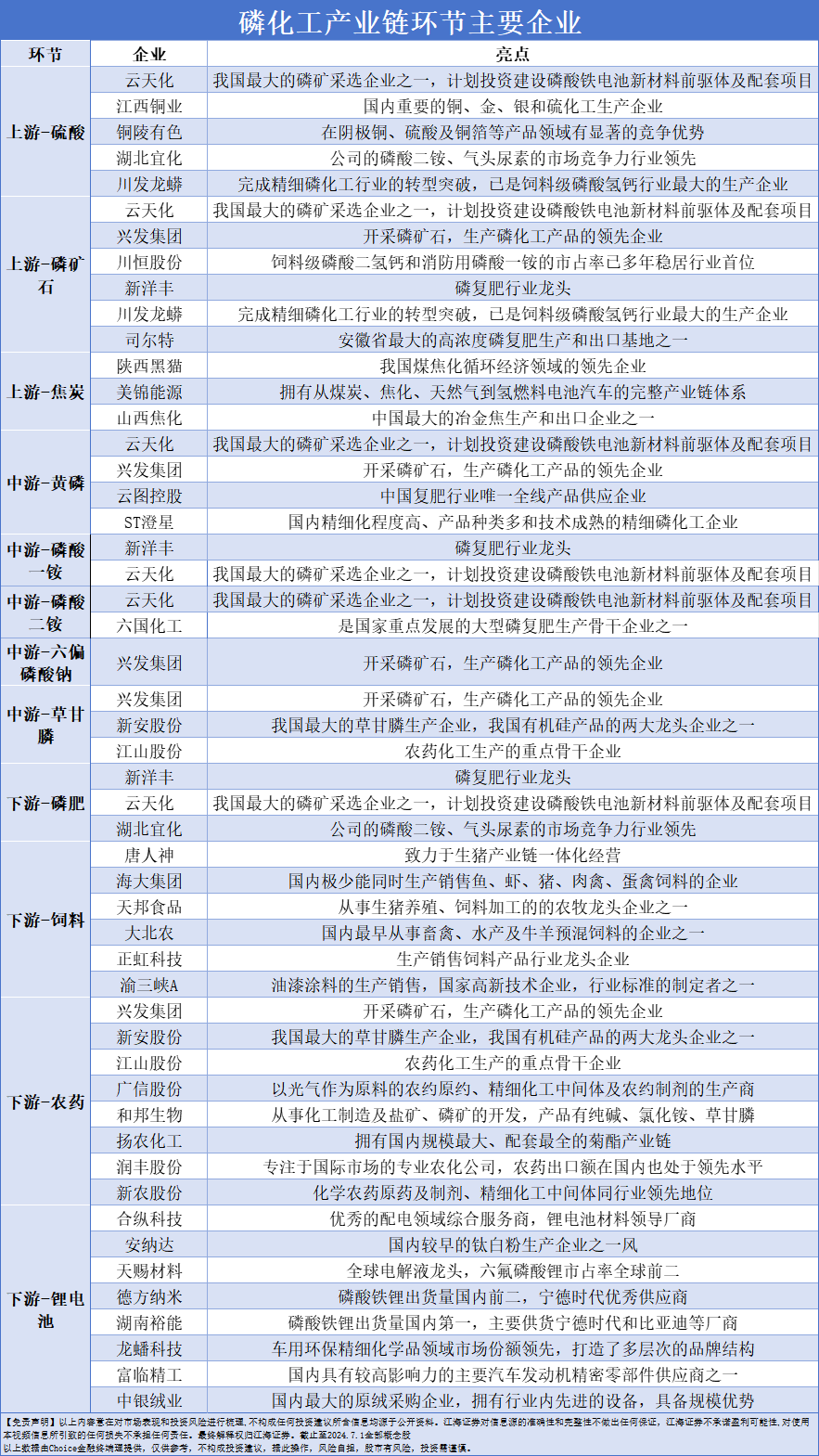

磷化工产业链梳理

-

-

磷矿石是上游主要原材料,黄磷、磷酸是重要中间体,下游产品主要用于农业和工业两大领域。磷化工产业链上游原料主要是磷矿石和硫磺,按 工艺的不同,磷矿石可以直接与无机酸(硫酸等)反应制成磷酸,接着加工成各种磷化工产品;也可以先制得黄磷,再制成磷酸。下游磷化工产品主要分为两大类:一类是应用于农业中,如以磷酸一铵、磷酸二铵及磷酸氢钙为代表的磷肥,或草甘膦等含磷农药;另一类则是广泛用于工业、食品、医药领域的磷酸盐,包括三聚磷酸钠、六偏磷酸钠等。我国磷化工产业规模全球领先,已是全球最大的磷矿石、磷化学品生产国。行业产业体系较为完备,形成磷矿开采,黄磷、磷酸、磷酸盐、磷化物等系列产品生产的完整产业链。磷资源开采、黄磷及磷肥生产均主要集聚在云南、贵州、湖北、四川等四省,具备较好的集约发展基础,形成了云南安宁产业园、瓮安经济开发区化工园区、湖北宜都化工园、绵竹新市化工园区等一批特色磷化工园区,培育了一批磷化工龙头企业。但也面临磷矿综合利用水平偏低、资源可持续保障能力不强、磷化工绿色发展压力较大、磷化学品供给结构性矛盾突出等问题,制约产业高质量发展。2023 年 12 日,工信部等八部门印发《推进磷资源高效高值利用实施方案》,《实施方案》以磷化工高质量发展为主题,以产业安全为底线、技术创新为动力、生态保护为前提、耦合协同为支撑,推进磷资源有序开发,加快改造升级磷肥、黄磷等传统产业,大力发展高端磷化学品等新兴产业,加快培育先进制造业集群,构建高端化、智能化、绿色化、融合化、集聚化的磷化工产业体系。从产业链看,自 2020 年下半年以来,磷矿石、黄磷、磷铵、饲料级磷酸盐等产品价格震荡上行并于 2021 年下半年至 2022 年上半年期间创下历史新高,此后多数产品价格震荡回落至今,而磷矿石价格则高位坚挺。全球70%以上的磷矿集中在摩洛哥及其他北非地区,全球储量超过了700亿吨,我国的储量不到5%,可以说全球的磷资源分布还是比较集中的。我国的磷酸呈现“富矿少、贫矿多”的特点,磷矿平均品位只有17%,其实是远低于摩洛哥。

2023 年国内磷矿石进口量同比大幅增加,但进出口总量占比仍然较小。据海关总署数据,2018-2022 年,国内磷矿石出口量均在 60 万吨/年以下,进口量均在 15 万吨/年以下;2023 年磷矿石出口量 29 万吨、进口量 141 万吨,进口量同比大幅增长主要是国内磷酸铁(锂)产能集中投产、磷矿石价格持续高位,部分下游企业选择进口磷矿石缓解供给紧张。此外,2023 年中国磷矿石进口相对集中,主要来自埃及、约旦、黎巴嫩、阿尔及利亚、巴基斯坦,其中埃及占比 80.56%。磷酸一铵、磷酸二铵为主要磷肥品种。磷肥属于农作物的基础用肥之一,主要作用在干促进植物根部发育,施用季节较为固定,一般是以春秋两季为主,种植玉米、小麦、棉花等大田作物初期使用。2011-2021 年世界磷酸一铵和二铵的表观消费量复合增速为 1.35%,中国是重要的磷肥生产国和出口国。受磷矿石资源限制,磷肥供应主要来自于亚洲、北非和北美地区,磷肥主要需求地区为亚洲、拉美、北美。磷酸铁及磷酸铁锂迎来扩产高峰期,磷矿石增量需求可观。新能车渗透率和产量的快速提升带动新能车动力电池需求持续增长,磷酸铁锂作为动力电池主流的正极材料需求前景广阔,而磷酸铁作为磷酸铁锂制备的重要前驱体,有望受益于下游磷酸铁锂的高景气。据我们统计,目前布局磷酸铁的企业主要包括磷化工企业、钛白粉企业以及铁锂/三元等电池材料企业,其中磷化工企业着力实现“磷矿石-黄磷/(湿法)磷酸-磷酸铁”的全产业链布局;钛白粉企业依托钛白粉酸性物回收,结合外购磷源制备磷酸铁;电池材料企业选择和磷化工企业合作锁定磷矿资源。2024年第一季度,本文涉及的40家磷化工产业链相关上市公司营业收入合计2963.46亿元,归母净利润共52.96亿元。其中,5家上市公司营业收入超100亿,30家上市公司营业收入超十亿。营业收入前五的为江西铜业、铜陵有色、新希望、海大集团、云天化,营业收入分别为1225.17亿元、327.2亿元、239.08亿元、231.72亿元、138.57亿元。

-